字号:

字号:小

中

大

网址链接:http://news.hongzhoukan.com/16/0405/wjy105959.html

被市场视作“游戏网络第一股”的昆仑万维上市仅一年,营收就出现同比下降,或许是注意到主营业务所面临的风险和可持续性问题,昆仑万维在近一年中对外展开了凶猛的投资,希望就此打开新的发展局面,然而如此激进行为不仅导致母公司现金流几近枯竭,甚至在互联网金融领域上的布局也都存在一定的法律风险。

被市场视作“游戏网络第一股”的昆仑万维(300418.SZ)在经历2013年、2014年营收快速增长后,上市仅一年,营收就同比下降了7.5%(2016年业绩快报数据),尽管公司净利润出现同比增长24.14%、净增加金额将近8千万元,但根据此前发布的2015年度业绩预告内容,公司利润构成中还包含了1.7亿元的非经常性损益,如果剔除掉这一影响,则昆仑万维的利润不升反降。

或许昆仑万维已经注意到主营业务所面临的风险和可持续性问题,自2015年1月上市以来就一直在谋求着经营的多元化,依仗着IPO募集来的14亿元巨额资金,在对外投资领域纵横捭阖、多线开花,可谓气吞山河,近一年中一掷亿金的投资项目屡见不鲜。不过,在如此凶猛的对外投资背后却是公司资金的快速消耗。

根据昆仑万维此前披露的2015年三季报内容,截至期末,昆仑万维母公司现金流量表中“投资支付的现金”和“取得子公司及其他营业单位支付的现金净额”科目的发生额分别高达4.17亿元和6.71亿元,合计有10.88亿元的投资支出,而快速大额投资所带来的结果却是公司账面货币资金余额仅剩下7085万元。持续对外投资已成为昆仑万维资金链条上的不可承受之重。

也许正是资金链上出现紧张,上市仅半年多,昆仑万维就急急推出25亿元的再融资方案(金额远超过IPO融资),而随即也就有了今年初公司副总经理辞职、卖股,“将自己所持有的公司股票的减持所得,借给公司作为营运资金使用”之说。

对于昆仑万维这辆飞驰中的投资战车,笔者发现其投资项目渐有失控迹象,巨额资金游离于境外,逐步脱离上市公司的掌控范围,上市公司母体几成空壳;同时,该公司旗下投资的互联网金融等项目风险也在迅速积累中。

疯狂投资导致母公司现金流几近枯竭

2016年3月10日下午,谷歌人工智能AlphaGo与韩国围棋选手李世石九段之间的围棋赛,以李世石二次败北告终,一时间“人工智能”一词刷爆社交媒体。也就在当日,昆仑万维“适时”发布公告称,将以全资子公司昆仑香港作为投资主体,出资300万美元成立昆仑人工智能科技公司(Kunlun AI),占比15%。昆仑人工智能科技公司总部将设在美国加州帕洛阿尔托市,毗邻令创业者心驰神往的“硅谷”。昆仑万维称该公司的核心成员均是人工智能和大数据领域的世界级专家,其中两名联合创始人还都曾供职于Facebook。对此投资,昆仑万维表示,本次投资人工智能领域将进一步完善公司全球互联网市场战略布局,助力公司发展成为全球领先的互联网综合服务提供商,同时公司已具备的较多成功互联网产品开发经验也将帮助昆仑人工智能在业务上进一步提高。

然而,局外人却并非如此乐观。昆仑万维的这宗投资随即引来深交所的问询,指出近期人工智能相关概念是市场热点,要求昆仑万维就此事说明本次投资事项的筹划过程与各关键时点,以及上市公司是否存在发布公告迎合市场热点进行炒作情形。

其实,作为一家原本以游戏为经营主业的公司,其不仅在人工智能上进行布局,且自2015年1月上市以来就先后在虚拟现实、互联网平台、视频社交媒体等领域频繁出手,称得上是A股最会“跟风”的公司之一。资料显示,自2015年1月上市以来,昆仑万维共计发布过20余宗对外投资相关公告,其中在2016年初拟定的投资计划就多达8宗、投资额高达3亿美元以上,涉及的投资目标主营业务五花八门,颇为大胆(见附表)。

如2016年1月7日,昆仑万维发布公告称,向北京蜜莱坞网络科技有限公司投资6800万元,取得后者18%股权。北京蜜莱坞网络拥有“映客”、“蜜Live”两款移动应用,定位于90后的视频娱乐直播平台,累计注册用户逾300万,拥有活跃主播达6万名以上。然而就在昆仑万维入股“映客”后不足1个月,就摊上了大麻烦。1月20日左右,映客由于涉黄及刷榜等问题被Appstore封杀。截至目前,打开映客的手机App后依然可以看到,其凭借着美女主播唱歌聊天等方式来获取粉丝打赏,所谓的“视频直播+实时互动”成了空口号,影视娱乐变成了秀场。

2016年1月12日,昆仑万维再一次发布公告称,将以全资子公司昆仑集团为主体,以9300万美元的价格购买New Grindr, LLC的60%股权,而后者则是全球最大的同性恋社交网络,总部在美国洛杉矶,在196个国家拥有超过1050万的注册用户,日活跃用户超过200万,超过30%以上的用户为美国用户。

除上述两个另类投资外,公司还于2月15日发布公告称,拟和奇虎、金砖丝路基金成立买方团,成立专项基金斥资约12亿美金收购挪威欧普拉软件公司(Opera Software ASA)全部股权,后者的主要经营项目为Opera浏览器。值得关注的是,根据昆仑万维在2月16日发布的补充公告显示,专项基金的有限合伙人分为优先级和劣后级,其中劣后级占总出资比例的20%,由昆仑万维、奇虎及金砖的关联方三方组成,而昆仑万维投资占劣后级的70%,也就是说昆仑万维几乎承担了这一价值数十亿元人民币的庞大项目的绝大部分风险。

当然,昆仑万维所涉足的投资布局范围还包括O2O领域及医疗领域(见附表),从这些项目定义来看,尽管众多的业务种类都被冠以“互联网”概念,但与昆仑万维原有的互联网游戏业务却完全不同,对于如此复杂众多的门类投资,该公司是否已经具备了相应的专业能力来驾驭呢?更何况,从昆仑万维的这些投资布局来看,产生利润尚需很长时间。在如此密集甚至堪称疯狂的对外投资下,这给昆仑万维带来的资金压力可谓巨大。从上市公司发布的相关财报显示,在2015年初IPO募集了14亿元巨资之后,截至2015年末现金流几近枯竭,目前不得不寄希望于非公开发行1亿新股、募集25亿元的增发方案尽快实施,以避免公司资金链断裂的窘境。

巨额对外投资控制存在难点

在昆仑万维近一年多的投资项目中,资金投向和项目经营地点在国外占到了非常大的比重,其中包括价值12亿美元的Opera Software ASA(挪威)、耗资9300万美元的New Grindr, LLC(美国)、耗资250万美元的Curacloud Group Limite(美国)、耗资300万美元的Kunlun AI(美国)、耗资2200万英镑的LendInvest Limited(英国)等等。

同时,即便是针对经营地点设在国内的项目,也有很大一部分采取在境外(主要是开曼群岛)设立壳公司,再在国内设立控制实体进行经营的运作方式。如累计投资达6700万美元的趣分期、累计投资达1649.5万美元的随手科技、投资2000万美元的银客科技等等。这也导致昆仑万维针对部分国内项目的投资资金,实际上是流向海外的。

不管如何,上述种种投资的最终结果是昆仑万维的资金大量流向了海外,在目前人民币资本项目下仍不可自由兑换的汇兑环境下,这将导致昆仑万维丧失针对这些巨额跨境投资款的有效掌控,同时造成身处国内的昆仑万维母公司的空心化。从公司此前发布的2015年三季报数据来看,尽管合并口径下货币资金余额尚有9.16亿元,但是真正归属于上市公司母公司的货币资金却只剩下7085万元,可以看到,母公司已几乎沦为其子公司及境外投资项目的融资通道了。

更何况,针对这些境外项目,昆仑万维还无一例外地处于参股地位,在经营决策乃至董事会层面的话语权非常有限,这也进一步加大了该公司针对其海外资金的掌控难度。

正是基于参股地位,昆仑万维对于国内投资者也无需披露这些海外投资项目的详细经营信息,使得该公司的巨额海外投资游离于监管、监控和信息披露体系之外,始终处在一团迷雾当中,其中所蕴含的风险不言而喻。一旦这些项目发生较大变动,抑或投资款本身的安全性出了问题,以其规模和金额将使得昆仑万维蒙受灭顶之灾,且在事发之前很难得到有效预警,这也令投资者如坐针毡、不寒而栗。

关联交易值得回味

针对前文所述的昆仑万维在3月10日投资设立昆仑人工智能科技公司的事项,深交所要求公司补充说明本次投资前后股东及注册资本的变化情况:持有昆仑人工智能85%股份的其他股东情况介绍,包括其他股东名称、投资金额、占标的公司投资比例,以及其他股东资金来源;并核实其他股东与昆仑万维、上市公司实际控制人是否存在关联关系或股份代持情形。

深交所的这一质询,充分说明了监管部门对于昆仑万维投资事项背后可能存在的关联交易风险的极大关注。这也难怪,自昆仑万维上市以来所发生的关联交易及相关资本运作显示,在很多交易中,昆仑万维都存在向关联方进行利益倾斜的现象,非常耐人寻味。

如2016年3月10日,昆仑万维发布了关联交易公告,称“近日收到公司股东、副总经理方汉先生的告知函:为了缓解公司资金压力,满足公司日常经营和战略投资资金需求,方汉先生计划根据公司资金需求部分,将自己所持有的公司股票的减持所得,借给公司作为营运资金使用,免收利息”,且“借款金额为不少于1亿元”。明明就是为了套现,却变成了关联方扶植公司发展的举措,人为营造成了一个利好消息,将“借给公司营运资金”与“所持有股票减持所得”捆绑在了一起,资本运作手段之高妙令人惊叹。3月22日,方汉宣布辞职,这为后期“缓解公司资金压力”的股份减持计划做好了进一步铺垫。

当然,这并不能作为上市公司向关联方进行利益输送的例证,但2015年4月23日发生的一宗关联交易,背景就显得不那么简单了。根据昆仑万维当时发布的关联交易公告,向公司董事陈玮担任执行合伙人的“海富海铧创信息技术创业投资基金(有限合伙)”和“东方富海(上海)创业投资企业(有限合伙)”分别投资2000万元和3153万元,分别拥有其6.37%和23.97%的权益,其中投向东方富海(上海)的资金将定向投资于广州优蜜移动科技股份有限公司;针对优蜜移动项目,东方富海(上海)共投资3653万元,其余500万元由东方富海(上海)其他投资人提供。

值得一提的是,根据昆仑万维招股说明书披露的信息,早在2014年6月昆仑万维就曾向优蜜移动投资了1600万元,拥有后者2.812%的股权,在东方富海(上海)增资之后被稀释到2.7118%。由此计算东方富海(上海)在2015年4月对优蜜移动增资时对应的估值水平,与昆仑万维早在2014年6月投资优蜜移动时的估值完全一致,均是5.9亿元。

这也就意味着在将近一年时间里,昆仑万维对优蜜移动的投资并未出现任何增值,但与此同时对比优蜜移动2013年和2014年的经营业绩,营业收入分别为7331.73万元和40927.59万元、净利润分别为567.66万元和4077.49万元,无论是经营体量还是盈利水平都不可同日而语,在这样的财务数据面前,优蜜移动的整体估值怎么可能在将近一年之后仍旧原地踏步呢?如果昆仑万维在2014年6月的投资估值是合理的,东方富海(上海)在2015年4月再投资入股优蜜移动,是否是捡了个大便宜呢?

再来看一例,昆仑万维于2016年3月5日发布关联交易及投资公告称,以400万元人民币的价格获得东方富海持有的北京蚁视科技有限公司1.0714%的股权,对应整体估值高达3.73亿元;同时以600万元人民币的价格受让萍乡市鑫悦投资咨询合伙企业(有限合伙)持有的南京睿悦信息技术有限公司(旗下平台Nibiru游戏)1.6630%的股权,对应整体估值高达3.6亿元,而这个萍乡市鑫悦投资咨询合伙企业(有限合伙)同样是由昆仑万维董事陈玮担任执行事务合伙人。

在这两个收购股权标的中,北京蚁视科技有限公司注册成立于2014年3月,注册资本为1800万元,南京睿悦信息技术有限公司注册成立于2013年1月,注册资本更是仅有75.483万元。这两家公司在成立之后短短数年间,就被昆仑万维将估值提升到了数亿元,相比其初始投资资本增值了数十倍乃至数千倍,而在这背后持有其股权的昆仑万维关联方获利不菲,且最终将昆仑万维作为了套现工具,这如何能够不令人质疑昆仑万维是在向董事陈玮进行利益输送?

至于昆仑万维与关联方摩比神奇之间发生的关联交易,更是值得关注。先是在2015年6月13日,昆仑万维发布了关联交易公告,称由公司董事、副总经理万立伟控制的摩比神奇(北京)信息技术有限公司(持股46%)拟与上市公司发生交易如下:由昆仑万维的全资子公司昆仑日本株式会社代替摩比神奇为其产品日本境内进行广告投放并代付资金,同时摩比神奇按月向公司支付服务器、带宽使用费用、行政相关费用。继而在2016年1月12日,昆仑万维又发布关联交易公告,拟由全资子公司昆仑集团代替摩比神奇进行FACEBOOK和谷歌的广告投放服务,并由昆仑集团代为支付费用,同时昆仑集团享有相应的返点优惠。

这两则关联交易公告背后的经济实质是,本应当属于摩比神奇的费用,却由昆仑万维代为支付、体现为上市公司的费用支出,同时原本属于摩比神奇向上市公司以支付其他费用的形式进行补偿,一进一出两相抵扣。

这看似对于上市公司是公平的,但是这里面的问题是,来自于关联方摩比神奇的“支付服务器、带宽使用费用、行政相关费用”,以及来自于FACEBOOK和谷歌的“返点优惠”,本来是与昆仑万维无关的,上市公司本不应当存在这块收入。但是昆仑万维以代付费用的形式,换取到了这两部分收入,尽管最终结果不会导致公司净利润的增加,但是却实实在在地虚增了营业收入。这样的财务操纵手段非常隐秘,在以往上市公司财务造假案例中还不多见,堪称经典。

综合上述分析可以发现,在昆仑万维的关联交易背后,存在着种种不合理的疑点,指向其涉嫌财务操纵和利益输送,而该公司被监管部门要求“核实其他股东与昆仑万维、上市公司实际控制人是否存在关联关系或股份代持情形”也就不足为奇了。

旗下P2P平台变相自融

在昆仑万维于互联网金融领域的布局上,其将旗下几家公司利益相互捆绑,希望借此绕过监管部门针对P2P行业的约束,其资本运作的手法极为娴熟、老到。

昆仑万维在其互联网金融类领域的投资在上市之初便开始了,2015年4月4日,昆仑万维就发布公告称,以昆仑香港为投资主体,认购Source Code L.P.美元基金1200万美元,这部分基金将定向投资于趣分期。短短4天之后,昆仑万维再次发布公告称,以昆仑香港为投资主体,直接向趣分期投资5000万美元,拥有趣分期20%股权并派人入驻董事会,对趣分期的经营将产生重大影响。这是昆仑万维在互联网金融领域布下的第一颗棋子。

昆仑万维的第二颗棋子则是投资银客科技,在2015年6月13日发布公告称,以昆仑香港为投资主体,向Yinker Inc.投资2000万美元,取得后者20%股权,Yinker Inc.则是互联网金融平台银客网运营主体。第三颗棋子便是昆仑万维在同一天还发布公告称,以全资子公司北京昆仑乐享网络技术有限公司为主体,向LendInvest Limited投资约2200万英镑,取得后者20%股权,据披露LendInvest Limited是英国增长最快的P2P平台之一。

而昆仑万维在2016年1月8日发布的一份《关联交易公告》,则将这三颗棋子串联到了一起,趣分期、银客网和LendInvest Limited正式签订长期互联网金融战略合作框架协议,拟在互联网金融领域建立长期密切合作的关系,具体合作内容则为“为对方拓展业务提供必要的信息、资料与便利,利用各自的金融资源共同为目标客户提供全方位的互联网金融服务”。

从这几家主营业务内容及衔接情况来看,趣分期的主营业务是为在校大学生提供分期付款消费服务,在这一过程中势必需要占用大量的流动资金,而银客网和LendInvest Limited则通过P2P渠道给趣分期进行融资。从银客网上发布的理财产品来看,理财产品的年化收益率多在10%上下。当然,“羊毛出在羊身上”,趣分期也不可能做赔本的买卖,银客网和LendInvest Limited以高额利息提供给趣分期的资金成本,最终还是会落在在趣分期上进行分期付款消费的在校大学生的头上。

而事实上,给趣分期做融资渠道、为该公司“输血”的关联方,还不止银客网和LendInvest Limited这两家。昆仑万维在2015年11月17日发布公告称,以昆仑香港为投资主体,向米投科技(香港)有限公司投资9300万元,占股20%,后者是互联网理财平台“洋钱罐”的运营方。

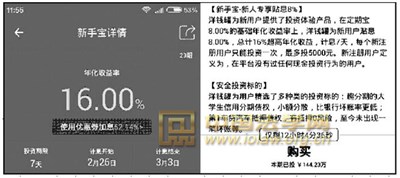

根据洋钱罐官网上披露的“新手宝”产品详情,明确指出该产品投资于“趣分期的大学生信用分期债权”,预计年化收益率高达16%。

而洋钱罐的“活期宝”产品,资金流动性类似于活期存款或货币市场基金,年化收益率却高达8%,标注的投资组合包括“保障本息的分期消费金融债权”和“货币基金”。但是由于目前货币基金的年化收益率仅在3%左右,因此“活期宝”产品想要达到预计收益率水平,也将主要依靠“保障本息的分期消费金融债权”,最终的资金流向很可能也是趣分期。

可见,尽管昆仑万维并未披露相关公告,其所投资的米投科技(香港)有限公司做运营的P2P平台“洋钱罐”,也同样是在为趣分期“站台”、为其源源不断地提供成本高昂的资金。

这里面的核心问题便是,趣分期、洋钱罐、银客网和LendInvest Limited这4个主体都是昆仑万维旗下的公司,且都是派驻了董事的、对经营决策有重大影响的子公司,即便各自都具有独立的法人实体,但本质上仍然属于关联方。如果将这4个关联方看做是一个依附于昆仑万维的利益整体,就可以发现其中潜藏着持续、稳定的资金链:由洋钱罐、银客网和LendInvest Limited充当前台融资渠道,而资金则流向趣分期的分期付款消费业务。

很显然,这与频频跑路的、涉嫌自融的P2P平台,资金流表现是完全一致的,其背后所蕴含的风险极大。P2P自融一直是监管部门对于互联网金融平台设定的不可逾越的“红线”,而公司一旦被落实存在P2P自融,将很可能会被以非法集资进行论处。最早被定案自融的P2P平台是东方创投,在历时9个月的调查取证后,深圳市罗湖区人民法院于2014年7月依法对“东方创投”网络投资平台的法定代表人和运营总监邓某、李某作出判决,判决邓某犯非法吸收公众存款罪,判处有期徒刑三年,并处罚金人民币三十万元;判决李某犯非法吸收公众存款罪,判处有期徒刑二年,缓刑三年,并处罚金人民币五万元。轰动一时、涉案金额达1.2亿元的“东方创投案”,成为了国内P2P自融平台被判非法吸收公众存款罪第一案。

而就昆仑万维的资本运作手法来看,其精妙之处就在于从资金流向来看,几个关联方组合成了一个利益整体,实现了资金流的内部循环;但是从法律层面的角度来看,各自又都具有独立法人资格,是不同的公司。很显然,昆仑万维是想借此绕开“P2P自融”的“红线”,但是却无法改变其资金链本质,无法降低P2P自融链条背后高企的风险。

P2P平台投资风险不容忽视

同时,趣分期的校园分期付款消费业务果然是极低风险的吗?我们知道,趣分期的客户群是以毫无收入来源的在校大学生为主,自身并不具备可靠的融资偿还能力,与美国次贷危机中针对无收入来源的群体发放抵押贷款并没有本质区别;只不过美国的金融机构将抵押物寄托在房产本身的增值上,而趣分期则把本该学生本人承担的风险转嫁到了学生家长身上。而一旦大学生不能如期还款,除了会遭遇不断的电话催款外,还会导致高额的违约赔偿,最后会联系其父母,由父母承担其债务。近日有媒体报道,郑州某大学生就因校园贷出现自杀一事,引发广大媒体和法律人士的热议。

对于校园贷,有律师直接表示担忧:“大学生有旺盛的消费欲,但是没有稳定的经济来源,平台无疑是把本该学生本人承担的风险转嫁到了学生家长身上。而且,让没有稳定经济来源的人去做透支型消费也不利于引导正确的消费观念。”中国社会科学院法学研究所经济法室主任席月民对媒体表示,由于当前大学生消费教育工作仍显滞后,因此难免会助长一些大学生的非理性消费行为,导致相互攀比和“面子”消费,严重者会出现违约行为和不良信用记录。

可见,趣分期所引领的校园贷并不是一个积极、健康向上的消费趋势,而这值得大力去倡导吗?在另一方面,捆绑在趣分期之上的3个关联P2P平台,从自身利益出发,很显然认为毫无收入来源、但是背靠“无私”家长的大学生们是个优质的客户群体,是一个可以毫无节制、大肆刺激消费的群体。

与此同时,无论是洋钱罐还是银客网,都不约而同地打出了昆仑万维的旗号作为其理财产品的增信手段,无形当中就是让昆仑万维为这个P2P融资链条“站台”、进行信用背书。

其中,洋钱罐在其官网上声称有“7重投资安全保障”,其中第一项便是“洋钱罐作为上市旗舰公司昆仑万维领投的互联网金融公司”,第4条则为“昆仑盾计划”,声称“百分百计划是联合大型机构提供的升级保障措施,当昆仑盾所覆盖项目出现偿付困难时,昆仑盾将100%无条件偿付投资本金和利息”。

在银客网也同样针对其理财项目提出了保障本息的“昆仑计划”,指出“由银客网与多家实力雄厚的第三方合作机构共同设立。如未来项目出现逾期或违约,昆仑计划将在7天内无条件收购”。

在洋钱罐的“昆仑盾计划”和银客网的“昆仑计划”中,都未明确表示这个“实力雄厚的第三方机构”到底是谁,但是仅从“昆仑”字样,以及两家平台标示的与昆仑万维捆绑在一起的宣传角度,不难想象昆仑万维在其中扮演着重要角色。但是对于这几个参股的P2P平台的承诺增信,以及可能面临“无条件收购”的风险,昆仑万维却对其投资者从未进行过任何信息披露。

更何况,央行等十部委在2015年7月就联合发布了《关于促进互联网金融健康发展的指导意见》,明确了P2P平台信息中介的定位,指出了中介服务的内容,阐明了P2P属民间借贷的范畴,规定了P2P不得提供增信服务。很显然,无论是洋钱罐还是银客网,以及背后的“最终埋单人”昆仑万维,在P2P平台网站上大肆宣传“无条件偿付本息”,都是严重违规的行为。

此外,昆仑万维在2015年2月17日还发布了两则投资公告,其中一个便是以母公司为主体向北京信达天下科技有限公司投资1500万元,取得该公司增资后15%的股权,信达天下的主要业务是运营互联网理财平台”沃百富”,在其官网上自称是“联通官方理财平台”,也同样值得关注。

尽管以“联通背景”自诩,但是沃百富的主要投资渠道却是红岭创投,在沃百富官网列出的三类投资品种中,“精选理财”和“定期理财”两个大类均指向了背后实际资金使用方是红岭创投。

红岭创投的实际控制人周世平在2015年7月通过受让股份和投票权的方式入主了上市公司三元达,随即计划实施巨额再融资,一时间在资本市场中名声大噪,但是这却难掩红岭创投的资金链尴尬。去年8月,《21世纪经济报道》曾报道了红岭创投在2015年6月提供给大连一家房地产企业的1亿元委托贷款出现重大财务危机,不得已宣布提前到期,但直至两个月后仍有9400万元本金未归还。而在此前,该平台还暴露出红岭创投“安徽9号”1.1亿元项目借款人王振国疑似携款跑路的事件。

事实上,红岭创投的主要客户中不少都是金额过亿的大客户,在这些原本属于银行、信托等传统金融渠道的主力客户面前,”草根”的P2P并不占优势,而将自身业务捆绑在红岭创投之上的沃百富及其背后的信达天下和昆仑万维等投资方,所面临的风险是不容忽视的。